僅從表面上看,任誰也不會想到,在過去的18個月里,這家公司經(jīng)歷了一場慘烈的周期風(fēng)暴。

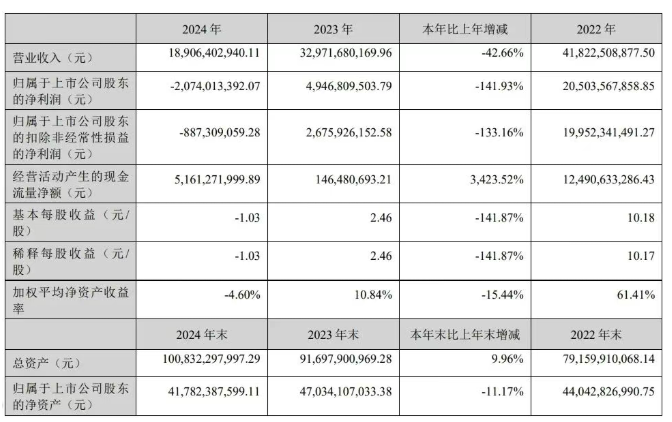

連同市值在內(nèi),從巔峰期的3200億元,跌落至如今的1058億元。李良彬,這位曾經(jīng)叱咤風(fēng)云的“江西首富”,在2024年交出了上市以來首份年度虧損答卷。

正所謂“屋漏偏逢連夜雨”。自那之后,壞消息接踵而至,內(nèi)幕交易、證監(jiān)會罰款、大股東減持……

直到2025年秋天,風(fēng)向才終于有了好轉(zhuǎn)。財報顯示,公司第三季度實現(xiàn)營收62.49億元,同比大幅增長44.1%;歸母凈利潤5.57億元,同比激增364.02%。

當(dāng)3000億市值已成往事,真金白銀的業(yè)績,總算股東們帶來了一點(diǎn)兒驚喜。

可隨著業(yè)績回暖,一系列看似矛盾的資本動作,悄然展開。

千億鋰王“迷之操作”

2025年10月17日晚,贛鋒鋰業(yè)發(fā)布公告,出售旗下核心儲能平臺“深圳易儲”44.2361%的股權(quán),回籠資金6.64億元;事隔一個月后,其又在短短三天之內(nèi),注冊了6家新能源子公司。

左手“賣子”,右手“生子”。眼花繚亂的操作背后,莫非是鋰業(yè)巨頭斷臂求生的應(yīng)激反應(yīng)?

不深究股權(quán)穿透,外界很難看懂贛鋒鋰業(yè)在儲能領(lǐng)域的真實意圖。

2024年5月,為消化上游龐大的鋰鹽產(chǎn)能,尋找第二增長曲線,贛鋒鋰業(yè)宣布成立“深圳易儲數(shù)智能源集團(tuán)有限公司”(下稱深圳易儲)。

作為其轉(zhuǎn)型的核心抓手,深圳易儲的野心屬實不小。

截至目前,公司已在華東、華南、西北、華北及沿海地區(qū)規(guī)劃建設(shè)50余座電網(wǎng)側(cè)獨(dú)立儲能電站,全國已簽約項目32個,預(yù)計2027年實現(xiàn)裝機(jī)容量50GWh以上。深圳易儲董事長劉銳曾公開表示,2025年下半年的目標(biāo)是,"簽約30GWh、開工20GWh、并網(wǎng)10GWh",劍指“世界一流獨(dú)立儲能運(yùn)營商”。

具體來看,易儲能源正在全國范圍內(nèi)布局一系列大型儲能項目:

山西繁峙400MW/1600MWh獨(dú)立共享儲能電站,總投資20億元,預(yù)計年收益達(dá)3億元;

常州電網(wǎng)側(cè)獨(dú)立儲能電站項目,規(guī)劃容量200MW/400MWh,總投資5億元;

天津武清200MW/400MWh獨(dú)立共享儲能電站,總投資約6.3億元;

此外,還有河北威縣、廣東和平縣、山西榆社縣等多個已啟動的獨(dú)立共享儲能電站項目,總投資額超過36億元。

所有人都以為,贛鋒鋰業(yè)的轉(zhuǎn)型已然走上正規(guī)。突如其來的公告,卻如同一盆冷水,澆了投資者一身。

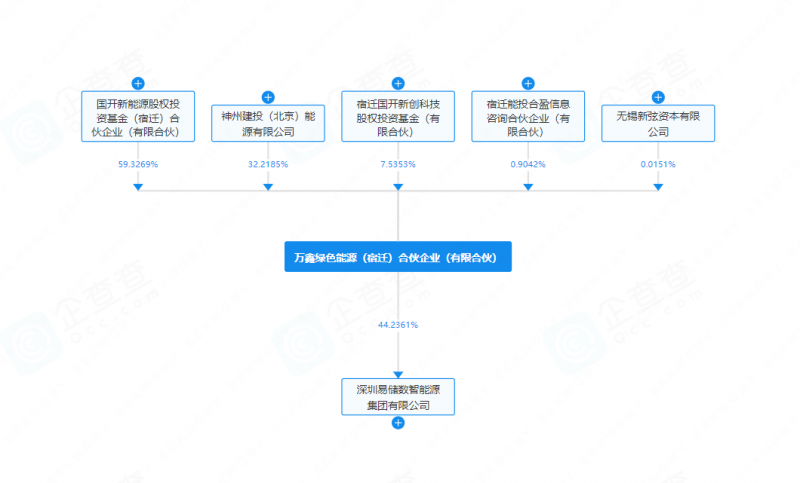

正如前面所說,深圳易儲的控股權(quán)被轉(zhuǎn)讓給了一家名為萬鑫綠色能源(宿遷)合伙企業(yè)(有限合伙)(下稱萬鑫綠能)的企業(yè)。交易完成后,萬鑫綠能成為深圳易儲第一大股東,贛鋒鋰業(yè)則以40.0399%的持股比例退居第二。更為重要的是,深圳易儲將不再納入贛鋒鋰業(yè)合并報表范圍。

就在幾個月前,贛鋒鋰業(yè)在投資者關(guān)系活動中還信誓旦旦地表示,儲能市場發(fā)展勢頭良好,未來將以儲能為鋰電業(yè)務(wù)發(fā)力點(diǎn),享受行業(yè)高增長福利。不僅要做電池,還要延伸至中游的儲能系統(tǒng)、儲能電站建設(shè)。

可眼下,豪言壯語未落,出讓儲能公司已成現(xiàn)實,如此巨大的言行落差,又該作何解釋?

翻開公司財報,一切似乎都有跡可循。

“斷臂”還是“引援”

從財務(wù)角度上看,深圳易儲正面臨較大的資金缺口。截至轉(zhuǎn)讓前,深圳易儲的資產(chǎn)負(fù)債率已攀升至55.49%。這個數(shù)字說高不高,但對正處在鋰價低谷、現(xiàn)金流承壓的贛鋒而言,終究是個沉重的負(fù)擔(dān)。

在此背景下,政策端的關(guān)鍵變量,進(jìn)一步加劇了項目變現(xiàn)之難。

2025年初,“136號文”發(fā)布。緊隨其后,包括內(nèi)蒙古、山東、山西、河北在內(nèi),多省先后出臺獨(dú)立儲能項目政策,核心指向同一問題,禁止項目開發(fā)權(quán)(俗稱“路條”)的買賣與轉(zhuǎn)讓。過去,行業(yè)內(nèi)“拿項目、賣路條、賺快錢”的模式被徹底封死。重資產(chǎn)持有的儲能電站,如果不具備強(qiáng)大的低成本融資能力,很容易變成燙手山芋。

既然“投機(jī)”的通道關(guān)閉,且對持有者的資金實力要求極高,那么誰才是這塊資產(chǎn)最合適的歸宿?

接盤方“萬鑫綠能”,其身世呼之欲出。

該公司于9月提交注冊,從成立到接手深圳易儲,尚不足20天。翻開其股東名單,第一大股東為國開新能源股權(quán)投資基金(宿遷)合伙企業(yè)(有限合伙),是錫創(chuàng)投管理的宿遷政府引導(dǎo)基金,出資額比例達(dá)到98.4741%。第二大股東為宿遷能投合盈信息咨詢合伙企業(yè)(有限合伙),出資額比例為1.5009%,其股東為9個自然人。第三大股東為無錫新弦資本有限公司,是國開新能源股權(quán)投資基金(宿遷)合伙企業(yè)(有限合伙)的基金管理人無錫國聯(lián)新創(chuàng)私募投資基金有限公司旗下子公司,出資額比例為0.025%。

換句話說,本次戰(zhàn)略投資人萬鑫綠能主要由宿遷政府引導(dǎo)基金出資。

到這里,一切似乎都解釋得通了。

這本就不是一次資產(chǎn)甩賣,而是精準(zhǔn)的戰(zhàn)略引援。通過引入國資,贛鋒一次性回籠了6.64億元現(xiàn)金,不僅化解了并表層面的高負(fù)債風(fēng)險,更借助國資的低成本融資優(yōu)勢和政府資源,為那些受制于政策的項目,打通了合規(guī)性與資金的堵點(diǎn)。

贛鋒退了一步,讓出了控制權(quán),由此換來了更廣闊生存空間。

而就在剝離深圳易儲股一個月后,贛鋒鋰業(yè)又有了新的行動。

企查查數(shù)據(jù)顯示,2025年11月25日至27日的三天內(nèi),深圳力獻(xiàn)、深圳鋒觀、深圳科安、深圳譯電、肥城智源、深圳閩圳智源聚儲等6家新公司密集成立。加上此前在云浮、佛山等地設(shè)立的主體,2025年以來,贛鋒通過深圳易儲成立的新公司已超過12家。

與過去動輒數(shù)十億投資的重資產(chǎn)項目不同,這批新公司的畫像簡單而清晰:注冊資本在500-1000萬元上下,業(yè)務(wù)范圍精準(zhǔn)覆蓋“儲能技術(shù)服務(wù)”、“新能源技術(shù)研發(fā)”和“光伏設(shè)備制造”。

從大到小,化整為零。不難看出,贛鋒鋰業(yè)在儲能戰(zhàn)術(shù)上做了轉(zhuǎn)變,放棄“重資產(chǎn)持有”,轉(zhuǎn)向“輕資產(chǎn)卡位”。

全新的政策環(huán)境下,與其舉債持有電站承擔(dān)風(fēng)險,不如利用技術(shù)授權(quán)、聯(lián)合運(yùn)營、系統(tǒng)集成等,以輕資產(chǎn)模式切入。這些新成立的小微主體,如同血管一般,精準(zhǔn)接入分布式光伏與工商儲市場,不僅規(guī)避了大型項目XX政策的壁壘,也為贛鋒上游龐大的鋰電池產(chǎn)能找到了新的宣泄口。

賭性與理性

回顧贛鋒鋰業(yè)的發(fā)展史,李良彬從不缺少在關(guān)鍵時刻敢于“押注”的魄力。

1998年,當(dāng)國企江西鋰鹽廠陷入困境時,技術(shù)員出身的李良彬以個人負(fù)債100多萬元的代價,接手了瀕臨破產(chǎn)的金屬鋰車間。這本就是一場勝算渺茫的冒險。但是他贏了,不僅將贛鋒鋰業(yè)送上了行業(yè)龍頭的寶座,自己也在“江西首富”的位置上一待多年。

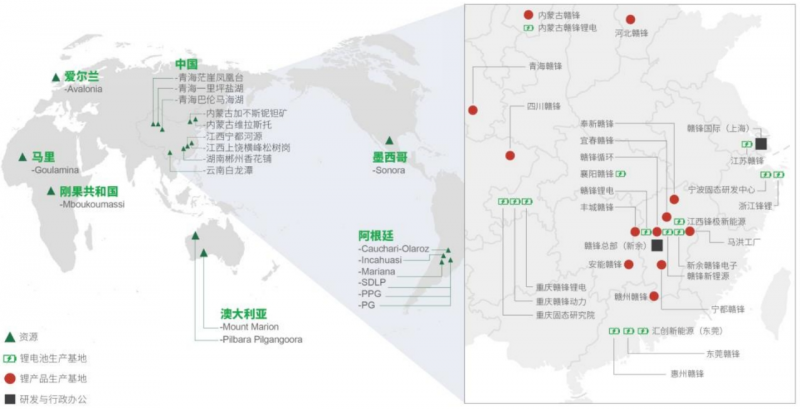

2021年至2022年,當(dāng)碳酸鋰價格飆升至60萬元/噸時,贛鋒鋰業(yè)再次大舉擴(kuò)張,斥資百億在全球掃貨,將阿根廷、馬里、澳大利亞等地多片的鋰礦收入囊中。只是這次沒那么幸運(yùn)。周期無情,2024年,鋰價回落至7萬元/噸區(qū)間,這些高價資源瞬間變成了巨大的減值壓力,直接導(dǎo)致公司出現(xiàn)虧損,金額高達(dá)20.74億元。

生產(chǎn)基地、研發(fā)中心、鋰資源分布

連續(xù)18個月的業(yè)績承壓,讓李良彬有時間重新審視“規(guī)模”與“效益”的關(guān)系。

在2025年三季度財報中,雖說鋰價依然在低位徘徊,但贛鋒鋰業(yè)憑借“上游資源自供+中游電池制造”的一體化優(yōu)勢,將生產(chǎn)成本壓低了15%-20%,最終實現(xiàn)了5.6億元的單季盈利。

如果說上述的一些列舉動都防守,那么關(guān)于固態(tài)電池的押注,則是進(jìn)攻。

近期,贛鋒鋰電剛剛完成一筆10億元的C輪融資,由興業(yè)銀行南昌分行聯(lián)合興銀資產(chǎn)領(lǐng)投;今年9月公告的25億元增資仍在推進(jìn),合計金額35億元,將用于江西新余12GWh研究院、南昌10GWh基地及土耳其5GWh合資廠。其半固態(tài)電池已實現(xiàn)裝車,續(xù)航超1000公里;全固態(tài)電池進(jìn)入中試,計劃2026年商用。

尾聲

李良彬曾在公開場合表示:“儲能是未來核心增長點(diǎn)。”時至今日,經(jīng)歷過周期洗禮,這句話的意義或許有了改變:所謂增長點(diǎn),不是比誰塊頭更大,而是要活得更久,看得更遠(yuǎn)。

當(dāng)風(fēng)口過去,豬都會掉下來。只有鷹,才總能在技術(shù)和渠道的縫隙中,找到新的落腳點(diǎn)。

對于贛鋒鋰業(yè)而言,未來能否徹底走出周期的陰影,不再取決于“家里有多少礦”,而在于能否在新的產(chǎn)業(yè)邏輯下,將沉重的資源轉(zhuǎn)化為流動的技術(shù)與服務(wù),去抵御可能的驚濤駭浪。